Actu

L’UFC-Que choisir réitère son appel pour une régulation effective du crowdlending

L’UFC-Que choisir pointe une nouvelle fois du doigt « les risques et les abus » du marché du crowdlending. Elle demande aux pouvoirs publics français, aux parlementaires européens et à l’ACPR d’encadrer plus fermement le financement participatif pour les TPE/PME.

L’UFC-Que choisir persiste et signe. L’association a actualisé début novembre son enquête sur « les risques et les abus » publiée en février 2017. Elle en a profité pour renouveler sa mise en garde sur l’état de santé préoccupant du crowdlending.

Pour l’assainissement d’un système…

Bis repetita, l’UFC-Que choisir a décidé de rééditer ses avertissements. Elle demande aux parlementaires européens de mettre en place « des plafonds maximaux d’investissement et des indicateurs de défaillance fiables ». Elle souhaite que l’ACPR « contrôle les plateformes » et « sanctionne les manquements persistants ». Elle aimerait enfin que les pouvoirs publics obligent les plateformes de crowdlending à « fournir une information pertinente et impartiale »[1].

Dans son enquête de 2017, l’Union fédéral des consommateurs – Que choisir était « soucieuse d’obtenir […] un assainissement du système de financement participatif ». Selon elle, les rendements promis par les plateformes étaient « surestimés » et les obligations légales « insuffisamment respectées ».

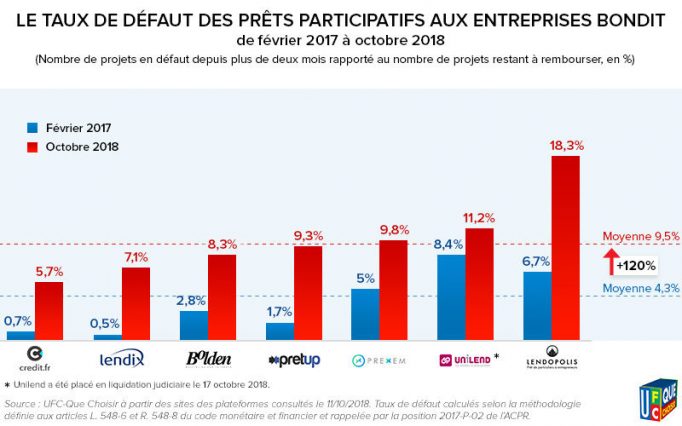

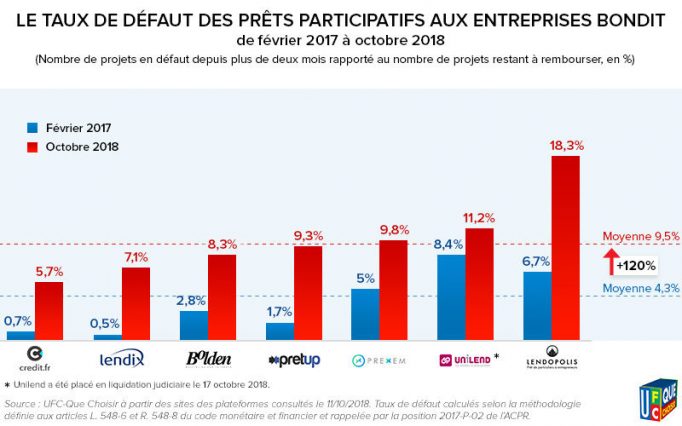

Pire, l’association jugeait « abusives » l’existence d’une « multitude de clauses au sein des conditions générales d’utilisation ». Elle s’inquiétait, de surcroît, du fort taux de défaut des prêts aux entreprises (pourcentage de non-paiement d’un emprunt).

Depuis, L’ACPR et l’AMF ont réagi en proposant une « position relative aux modalités de calcul des taux de défaillance, une recommandation sur la gestion extinctive et une position sur la commercialisation des offres de financement participatif »[2].

Une action qui fait écho aux cris d’alarme, mais qui n’apaise pas l’association : « […] le ménage n’a toujours pas été fait, et l’on voit apparaître de nouvelles dérives… »[3]. Symbole de ces troubles, une hausse du taux de défaillance des prêts aux entreprises (ou taux de défaut) de 120 % entre février 2017 et octobre 2018.

… qui ne connait pas la crise

Ce système de crowdlending constitue une vraie solution alternative au financement bancaire et l’engouement suscité est loin de se tarir. Selon le baromètre du crowdfunding de KPMG et Financement Participatif France (FPF) pour le premier semestre 2018, la croissance des volumes collectés par les plateformes de crowdfunding a augmenté de 59 % avec une hausse spectaculaire de 150 % des fonds de prêts en ligne aux entreprises.

Pour rappel, le crowdlending est un type particulier de crowdfunding (littéralement « financement par la foule »). Ce type de financement participatif permet à des particuliers de notamment financer des TPE/PME (« Peer-to-Business Lending » ou P2B lending) sous la forme d’un prêt (avec ou sans intérêts).

La mise en relation des deux parties est établie par une plateforme internet qui fixe le montant du prêt et la durée de l’emprunt (Cf. October par exemple). Cette plateforme de crowdlending est régie par un cadre règlementaire actualisé en 2016 fourni par une ordonnance du 30 mai 2014 relative au financement participatif.

Matthieu Barry

[1] « Financement participatif : Face aux dérives persistantes, une régulation s’impose ! », UFC Que-choisir, 5 novembre 2018.

[2] « L’Autorité de contrôle prudentiel et de résolution (ACPR) et l’Autorité des marchés financiers (AMF) précisent leurs attentes vis-à-vis du financement participatif – crowdfunding », Communiqué de presse, 1er février 2018.

[3] « Financement participatif : Face aux dérives persistantes, une régulation s’impose ! », UFC Que-choisir, 5 novembre 2018.

Vous devez être connecté(e) pour poster un commentaire.

Commentaires